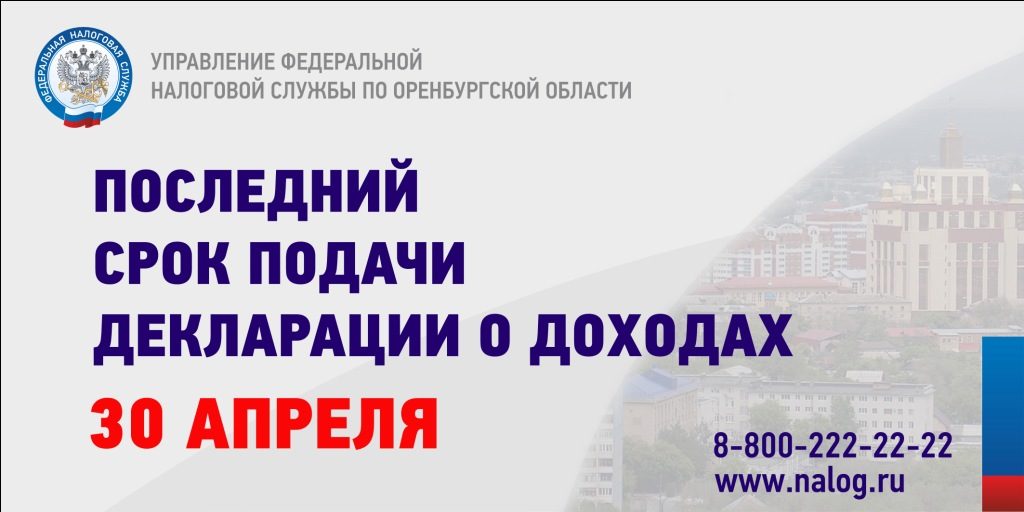

Декларационная кампания 2019

С 1 января 2019 года в России стартовала декларационная кампания по доходам, полученным в 2018 году.

Налоговая декларация по форме 3-НДФЛ, утвержденная приказом ФНС России от 03.10.2018 № ММВ-7-11/569@, должна быть представлена в налоговый орган по месту регистрации не позднее 30 апреля 2019 года.

Обязанность по представлению налоговой декларации по форме 3-НДФЛ за 2018 возникает при получении:

дохода от продажи имущества, имущественных прав (например, продажа квартиры, дома, автомобиля, земельного участка и т.п., находившихся в собственности менее минимального срока владения/переуступка права требования);

подарков в виде недвижимости, транспортных средств, акций, долей, паев от физических лиц, не являющихся близкими родственниками;

в виде вознаграждения от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных договоров и договоров гражданско-правового характера, включая доходы по договорам найма или договорам аренды любого имущества;

дохода от сдачи имущества в аренду;

дохода в виде выигрыша и приза с сумм, превышающих 4 000 рублей (в лотереях, в казино, тотализаторах, от участия в рекламных акциях, конкурсах и т.п.);

дохода от продажи ценных бумаг, акций;

дохода от источников, находящихся за пределами Российской Федерации.

Задекларировать полученные в 2018 году доходы должны также индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, арбитражные управляющие и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой.

Оплатить НДФЛ, исчисленный в декларации по форме 3-НДФЛ, необходимо не позднее 15 июля 2019 года.

У физических лиц есть несколько способов подачи декларации:

с помощью «Личного кабинета налогоплательщика для физических лиц» на сайте ФНС России. Здесь её можно заполнить и отправить онлайн в налоговый орган, не посещая его, приложив электронные копии документов, подписав усиленной неквалифицированной подписью, сформировать которую можно бесплатно в разделе «Профиль>Получить ЭП»;

с помощью Единого портала государственных и муниципальных услуг (ЕПГУ). При наличии подтвержденной учетной записи портал отправит в Личный кабинет и будет доступен функционал сервиса. При наличии неподтвержденной учетной записи можно заполнить и направить декларацию. В таком случае налогоплательщик имеет право на приоритетный прием при представлении этой декларации на бумажном носителе лично в налоговый орган;

представить в налоговый орган лично либо через доверенное лицо на основании нотариально заверенной доверенности на бумажном носителе;

отправить по почте с описью вложения. Бланк налоговой декларации можно скачать на сайте ФНС России или воспользоваться программой «Декларация» в разделе «Программные средства».

В случае несвоевременного представления декларации предусмотрена налоговая ответственность в соответствии со статьей 119 Налогового кодекса Российской Федерации в виде штрафа в размере от 5 до 30 % от суммы налога, но не менее 1 000 рублей.

Ограничено право на применение налоговых льгот для налогоплательщиков единого сельскохозяйственного налога

Соответствующая система налогообложения для сельскохозяйственных товаропроизводителей (статья 346.1 Налогового кодекса Российской Федерации) устанавливала, что индивидуальные предприниматели, являющиеся налогоплательщиками единого сельскохозяйственного налога, освобождаются от обязанности по уплате налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности).

С 2018 года Федеральным законом от 27.11.2017 № 335-ФЗ в указанные нормы НК РФ внесены изменения, согласно которым индивидуальные предприниматели могут «льготировать» только имущество, используемое для предпринимательской деятельности при производстве сельскохозяйственной продукции, первичной и последующей (промышленной) переработке и реализации этой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями.

Как получить вычет по земельному налогу

С 2017 года для физлиц установлен налоговый вычет, уменьшающий земельный налог на величину кадастровой стоимости 600 кв. м по одному земельному участку.

Вычет применяется для владельцев участков из числа льготных категорий (пенсионеры, Герои Советского Союза, Российской Федерации, инвалиды I и II групп, инвалиды с детства, ветераны Великой Отечественной войны и боевых действий и т.д.).

Для использования вычета за 2018 год льготнику можно обратиться в налоговый орган с уведомлением о выбранном участке, по которому применяется вычет.

Уведомление можно направить через электронный сервис «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России, почтой или принести лично в любую налоговую инспекцию. Если уведомление не поступит, то вычет будет применяться автоматически в отношении одного земельного участка с максимальной суммой налога.

Если налогоплательщик ранее уже пользовался налоговыми льготами, (например, ветеран боевых действий был освобожден от налога на имущество или пенсионер использовал льготу по транспортному налогу и т.п.), то дополнительно направлять уведомление и подтверждающие льготу документы не нужно.

Лица, которые впервые в 2018 году приобрели статус «льготной» категории (например, стали пенсионерами, ветеранами боевых действий и т.п.), для применения вычета при расчете земельного налога за 2018 год могут обратиться с заявлением о предоставлении данной льготы в любую налоговую инспекцию.

Законодательством регламентирован упрощенный порядок обращения за налоговыми льготами. Теперь льготники вправе, а не обязаны, как было ранее, вместе с заявлением представить документы, подтверждающие право на льготу. Если такие документы не представлены, налоговый орган по информации, указанной в заявлении, самостоятельно запрашивает необходимые сведения у уполномоченных органов (организаций), а затем информирует налогоплательщика о результатах.

Дополнительные льготы, освобождающие от уплаты налога, могут устанавливаться нормативными актами представительных органов муниципальных образований по месту нахождения участков.

Ознакомиться с перечнем льгот, действующих в различных муниципалитетах можно с помощью сервиса «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (www.nalog.ru).

Применяется при расчете имущественных налогов физлиц в 2020 году (за налоговый период 2019 года)

а) Новые налоговые льготы для граждан предпенсионного возраста

30.10.2018 Президент России подписал Федеральный закон № 378-ФЗ «О внесении изменений в статьи 391 и 407 части второй Налогового кодекса Российской Федерации».

Закон разработан для обеспечения дополнительных социальных гарантий физическим лицам в связи с запланированным с 2019 года поэтапным повышением пенсионного возраста для различных категорий граждан, в том числе в случае назначения социальной пенсии или досрочного выхода на пенсию.

Закон предусматривает сохранение предоставляемых до 01.01.2019 пенсионерам федеральных льгот при налогообложении недвижимости, которые с 01.01.2019 попадают в категорию «предпенсионного возраста», т.е. соответствующих условиям назначения пенсии, установленным в соответствии с законодательством РФ действующим на 31.12.2018.

Согласно закону, указанные лица с 2019 года будут иметь право на льготы по земельному налогу в виде налогового вычета на величину кадастровой стоимости 6 соток (ст. 391 НК РФ) и по налогу на имущество физлиц в виде освобождения от уплаты по одному объекту определённого вида (ст. 407 НК РФ).

Для использования права на льготы за налоговый период 2019 года лицам предпенсионного возраста в течение 2019 года целесообразно обратиться в любую налоговую инспекцию с заявлением о предоставлении налоговой льготы, указав в нём документы-основания, выданные ПФР.

б) Прекращение действия положений Налогового кодекса Российской Федерации в отношении федеральной льготы по транспортному налогу для лиц, имеющих транспортные средства, разрешенной максимальной массы свыше 12 тонн, зарегистрированные в реестре транспортных средств системы взимания платы в счет возмещения вреда, причиняемого федеральным автомобильным дорогам общего пользования

С 01.01.2019 прекращается действие пунктов 1, 2 статьи 361.1 Налогового кодекса Российской Федерации (в редакции Федерального закона от 03.07.2016 № 249-ФЗ), согласно которым освобождаются от налогообложения по транспортному налогу физические лица в отношении каждого транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре транспортных средств системы взимания платы, если сумма платы в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения транспортными средствами, имеющими разрешенную максимальную массу свыше 12 тонн, уплаченная в налоговом периоде в отношении такого транспортного средства, превышает или равна сумме исчисленного налога за данный налоговый период.

Подайте заявление на льготу по имущественным налогам

В случае, если вы вышли на пенсию или относитесь к другой категории льготников и еще не сообщили об этом в налоговую инспекцию, вам необходимо обратиться в любой налоговый орган с заявлением на предоставление налоговой льготы. Если налогоплательщик, относящийся к категории льготников, ранее представлял в налоговые органы заявление о предоставлении льгот, то дополнительно представлять сведения в налоговый орган не требуется.

Обратиться с заявлением о предоставлении льготы по имущественным налогам можно в любой налоговый орган, в том числе через сервис «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России.

Вместе с заявлением на предоставление льготы по имущественным налогам физические лица также вправе, то есть могут по желанию (а не обязаны, как было ранее) представить документы, подтверждающие право на налоговую льготу.

Если такие документы в налоговом органе отсутствуют или не представлены налогоплательщиком, налоговый орган запросит сведения у соответствующих органов. При этом налогоплательщик должен будет письменно заполнить согласие на обработку персональных данных.

Информация о наличии права на льготу по определённому налогу в конкретном муниципальном образовании размещена на сайте ФНС России (www.nalog.ru) в сервисе «Справочная информация о ставках и льготах по имущественным налогам».